Però pmi e broker avvertono: bisogna fare chiarezza su garanzie, contratti e rimborsi

Catastrofe assicurata

di Anna Messia

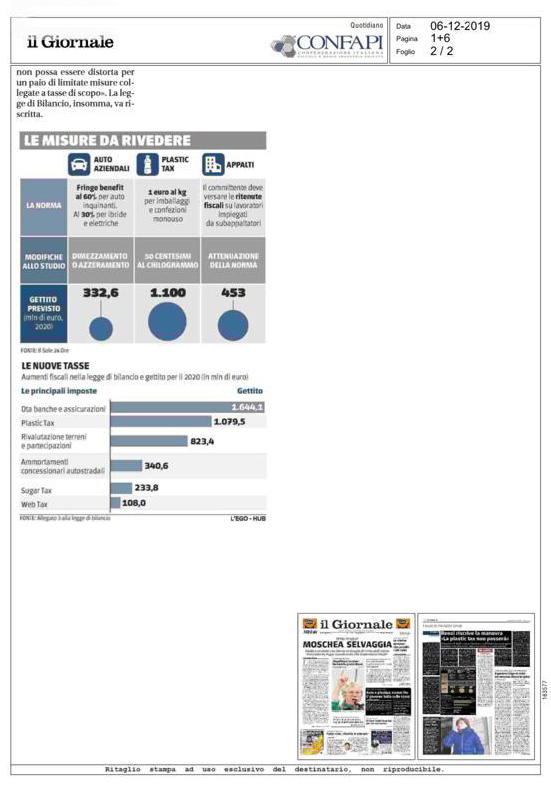

ismi, alluvioni e frane, ma anche inondazioni ed esondazioni. Da dicembre 2024 le imprese che hanno la sede o una stabile organizzazione in Italia saranno obbligare a stipulare una polizza contro le catastrofi naturali. A prevederlo è il disegno di legge di Bilancio in questi giorni all`esame del Parlamento e quanto ci sia bisogno di coprirsi dai danni provocati dagli eventi climatici lo dimostrano le cronache dell`ultima settimana, tra l`esondazione del fiume Seveso a Milano e le inondazioni tra Prato e Firenze. Danni enormi che stanno assumendo sempre più peso anche nei conti pubblici, considerando l`alto rischio idrogeologico dell`Italia, con l`aumento dei fenomeni e della loro intensità a causa del cambiamento climatico. Solo negli ultimi dieci anni, secondo quanto calcolato dal Consiglio Nazionale di Ricerca (Cnr), le catastrofi naturali in Italia sono costate quasi 310 miliardi di euro e a pagare finora è stato sempre lo Stato, con tempi spesso lunghi e inevitabili rischi di corruzione. Erano anni che, oltre alla necessità di investire sulla prevenzione, si parlava della possibile introduzione in Italia di un sistema pubblico-privato che avvicinasse l`Italia ad altri Paesi europei (come la Francia o la Germania). Il governo di Giorgia Meloni ha rotto gli indugi, riservando l`intervento, almeno per ora, alle sole imprese (escluse quelle agricole, per le quali c`è il fondo Agricat). La formula è pena dell’obbligatorietà, in cui lo Stato assume «il duplice ruolo di regolatore del mercato assicurativo nel ramo e di riassicuratore, con una garanzia a favore delle compagnie di assicurazione prestata da Sace (fino al 50% degli indennizzi, ndr)», come si legge nella relazione al ddl Bilancio.

Strada obbligata. La manovra potrà essere ancora modificata nel suo iter ma il testo attuale prevede che le imprese senza copertura assicurativa restino escluse «dall`assegnazione di contributi, sovvenzioni o agevolazioni di carattere finanziario a valere su risorse pubbliche, anche con riferimento a quelle previste in occasione di eventi calamitosi e catastrofali». In altri termini, non avranno alcun diritto a ricevere sostegni pubblici o fondi per la ricostruzione post-catastrofi. Un bell`incentivo ad acquistare una polizza. Anche le compagnie assicurative, dal canto loro, saranno però obbligate a offrire la copertura assicurativa, magari lavorando in pool, con il rischio di ricevere una multa compresa tra 200 mila e un milione di euro in caso di rifiuto. Un obbligo a contrarre che al momento nel mercato assicurativo era previsto solo nel ramo Rc Auto e che non ha mancato di sollevare discussioni tra gli operatori, così come altri aspetti dell`articolo 24 del disegno di legge che ha introdotto le nuove norme sul rischi catastrofali.

Abitazioni grandi escluse. Il fatto, si osserva, è che le maggiori carenza di coperture assicurative contro le catastrofi non sono tanto tra le imprese quanto tra le abitazioni private. Secondo gli ultimi elaborati da Ania, buona parte delle imprese più grandi (quelle con più di 250 addetti) hanno infatti già oggi una copertura contro le catastrofi naturali e i rischi climatici. Percentuale pari per la precisione al 78%, che scende proporzionalmente al diminuire della dimensione delle imprese. La diffusione di polizze anti-catastrofi tra le imprese che hanno tra 50 e 249 dipendenti è infatti pari al 67% e si riduce al 55% tra quelle più piccole (10-49 dipendenti) per crollare addirittura al 5% tra le micro-imprese, ossia quelle che hanno meno di 9 dipendenti. La norma va quindi a incidere in particolare su queste ultime, ma restano fuori le abitazioni private, che hanno anch`esse una percentuale di assicurazioni anti catastrofi decisamente esigua, pari sempre a 5%, nonostante circa il 40% delle case sia per esempio in zone a media o elevata pericolosità sismica. Un`accelerazione delle coperture per i privati c`è stata dopo che, a decorrere dal 2018, sono state previste agevolazioni fiscali, con l`esenzione dell`imposta sui premi e la detrazione del 19% di quanto versato. Quindici anni fa le case con polizze catastrofali erano praticamente pari zero; in ogni caso, come visto, i numeri restano piccoli e la manovra non ha previsto incentivi per aumentarli.

So s trasparenza. Le altre questioni da chiarire riguardano poi la concreta applicazione delle norme e in particolare la trasparenza degli eventuali rimborsi. L`obbligo di una polizza anti-catastrofi «rappresenta un aumento di costi per le imprese, ma stiamo parlando di uno di quei casi in cui la mutualizzazione, ovvero il trasferimento del rischio a chi può gestirlo, è un fattore positivo. Spesso le piccole e medie aziende non riescono a far fronte alle

conseguenze dovute a eventi atmosferici gravi, estremi e imprevedibili, che, se avvengono, le mettono in ginocchio con il rischio di farle chiudere», dice Cristian Camisa, presidente di Confapi, la confederazione italiana della piccola e media industria privata. Bisognerebbe però adottare due accorgimenti affinché lo strumento che il governo intende adottare funzioni, suggerisce. «Il primo è che le forme contrattuali che dovessero essere stipulate abbiano caratteristiche simili e clausole comuni definite dalle autorità assieme alle imprese assicuratrici per evitare che ci possano essere modelli assicurativi completamente differenti e che vi siano problemi in caso di richiesta di risarcimento del danno». La seconda, dice, «è che venga creato un tavolo di lavoro che si occupi delle perizie, composto da più imprese assicuratrici in cui anche le associazioni datoriali possano avere un ruolo, nell`ottica di non lasciare sola la piccola impresa contro la grande impresa assicuratrice in un momento complicato». Anche sulle coperture ci sarà bisogno di fare chiarezza, aggiunge Flavio Sestilli, presidente di Aiba (l`associazione dei broker assicurativi). «Nelle casistica citata nella manovra non si parla per esempio di grandine e trombe d`aria, che pure sono sempre più frequenti» dice. «Sulle polizze non è prevista poi alcuna agevolazione rispetto all`attuale tassazione del 22,25% dei premi (con lo Stato che vedrebbe quindi crescere i suoi introiti con le nuove polizze, ndr)», conclude, «e anche la riassicurazione di Sace, fino a 5 miliardi, rischia di non essere sufficiente in caso di un evento particolarmente rilevante».